Flash Crash

Поучительная история о трейдере

- 12 декабря 2025, 15:37

- |

📚Библиотека инвестора📚

📖Flash crash📖

Лиам Воган

Интересная история про человека, который торговал фьючерсами на S&P и стал одним из тех, кто явно повлиял на Flash Crash 6 мая 2010 года. Это тот редкий случай, когда трейдер-самоучка, разработав свой подход во внутредневной торговле, смог заработать очень большие деньги, оставаясь незамеченным для большинства участников рынка, скрытным даже от своих родственников и не знающим как поступить со своими миллионами долларов.

Автор провел очень качественную и колоссальную работу, чтобы поведать нам эту историю и постарался простым языком описать суть происходящего на рынке внутри дня. Большинство инвесторов, такие как я, не обращают внимание на особенности структуры биржевых стаканов и заявок в них. Но это хлеб для тех кто занимается скальпингом или разрабатывает HFT алгоритмы. Кстати, книга в том числе показывает противостояние между такими трейдерами как герой настоящей книги Нав Сарао и компаниями или командами, занимающиеся HFT. Интересно было посмотреть на взгляд автора, героев книги, регулирующих органов и других участников на HFT — полезны или всё-таки вредны подобные подходы торговли для развития рынков.

( Читать дальше )

- комментировать

- 572

- Комментарии ( 0 )

Что происходит во время Flash Crash и какова роль маркетмейкера

- 04 июля 2025, 12:59

- |

youtu.be/jlwtdEemRDk

на все вопросы оперативно отвечаем в ТГ канале t.me/+DZKVPsxJH7A0YzEy

оригинал видео • Трейдинг криптовалют | DWF Labs: о чем мол...

Тайминг видео

00:24 полностью маркетмейкер может не уходить с рынка во время Flash Crash

00:37 с ростом волатильности алгоритмы маркетмейкера расширяют спред вплоть до катастрофического

01:00 при этом маркетмейкер совершает даже больше сделок и это для них хорошо в плане доходности.

01:14 prediction модели увеличивают спреды в зависимости от динамики волатильности и это вызывает цепную реакцию

01:25 маркетмейкер DWF Labs использует ИИ и свой датацентр с 2018 года.

НАШ КОММЕНТАРИЙ. Что происходит с prediction моделями при малейшей ошибке мы видели в 21-м году в случае с Геймстоп. Тогда соцсеть WSB создала гамма-сквиз у трех маркетмейкеров и практически обанкротила их. И в 2008 году произошло то же самое в результате ошибочной модели при оценке рисков. То есть цена ошибки в таких моделях может быть огромной. Но если страна печатает мировые деньги и декларировала принцип «Too big to fail», то крупные игроки получают индульгенцию для любых сверхрисковых операций… потому за их ошибки будут расплачиваться другие… весь мир.

( Читать дальше )

Книга Flash Crash - советую. История о трейдере-самоучке.

- 14 ноября 2023, 18:13

- |

#книги

Flash Crash. История о трейдере-самоучке.

Понравилось. 5- из 5. Издательство «Бомбора» выпускают необычные бизнес-книги. Раньше такое делала только Альпина.

Перед тем как читать, думал, будет так себе. Но оказалось, книга качественная. Единственный минус: в книге много имён. Сложно запомнить.

Эта книга может быть ещё одним элементом паззла трейдинга. Она приподнимает завесу над тем, как устроен рынок, как устроен человек и как устроено общество в целом. Я бы рекомендовал читать её на факультете социологии.

Особенно понравилось даже не про трейдера, а о том, как в обществе образуются симбиозы, которые борются друг с другом, и как отдельные индивиды примыкают то к одной, то к другой группе.

К примеру, на рынке фьючерсов есть четыре основные силы:

1. частные трейдеры,

2. институционалы (среди них — HFT-фирмы)

3. сама биржа (к примеру, CME)

4. регуляторы (CFTC)

HFT-фирмы зачастую объединяются с биржей, чтобы «хавать других», и порой такой симбиоз становится страшным пылесосом денег. Как это происходит? CME даёт избранным фирмам вставать в стакане в очередь первыми, даёт им приоритетное исполнение торговых заявок, а те взамен отстёгивают им лавэ и создают поток комиссионных. Интересно, насколько это имеет место в России…

( Читать дальше )

Flash Crash SP500 . Допускается в моменте отрицательное котирование индекса SP500 .

- 28 февраля 2022, 10:56

- |

📉 Фьючерсы на акции Газпрома и Сбербанка резко снизились перед началом торговой сессии

- 18 октября 2021, 09:48

- |

Flash crash неизбежен. ВЕСТНИКИ АПОКАЛИПСИСА. Куда смотрят звезды?

- 25 августа 2021, 23:11

- |

Как нам сообщает ЦРУ...

Неужели пора?!

( Читать дальше )

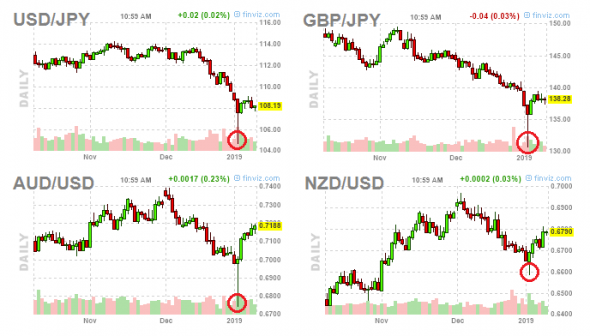

Что произошло с валютным рынком на праздниках

- 13 января 2019, 19:51

- |

Что произошло?

В ночь с 3 на 4 января, после закрытия нью-йоркских торгов, на рынке валют произошли резкие кратковременные изменения. В том числе, в течение 15 минут относительно доллара США

- японская иена укрепилась на 4%,

- британский фунт упал на 1,1%,

- австралийский доллар упал на 2%,

- новозеландский доллар упал на 1%.

В течение дня все валюты, кроме иены, вернулись к прежним уровням.

Курсы японской иены, британского фунта, австралийского доллара и новозеландского доллара к доллару США. Источник: Finviz.com

Утром 3 января, на старте торгов на Московской бирже, рубль также падал к доллару США — на 2,9%, сразу восстановившись.

Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic:

«На вершине сформированного на графике курса доллара США к рублю „шипа“ проходили сделки. Судя по ленте сделок, в тот день кто-то купил более 3700 контрактов USDRUB_TOM, что эквивалентно $3,7 млн.»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал